индикатор баффета

⚡ Индикатор Баффета – дёшев ли рынок акций?

- 07 ноября 2025, 14:40

- |

📌 Продолжаем проверять рынок акций РФ на наличие недооценки, и сегодня предлагаю взглянуть на индикатор Баффета.

1️⃣ ЧТО ЗА ИНДИКАТОР?

• Индикатор Баффета помогает оценить, дёшев ли сейчас рынок акций, а сам Уоррен Баффет называет свой индикатор «лучшим и единственным показателем реальной оценки рынка».

• Формула проста – отношение общей рыночной капитализации акций к ВВП страны. При этом для каждой страны исторически сложились разные уровни оценки.

2️⃣ РЫНОК РФ:

• Для рынка акций РФ справедливым уровнем индикатора Баффета считается от 35% до 45%, ниже 35% – рынок недооценён, выше 45% – рынок переоценён. Сейчас индикатор Баффета показывает 24,5% – минимум с 2022 года, даже в 2008 году показатель был чуть выше (верхний график).

• Чтобы индикатор Баффета вернулся к среднеисторическим 40%, нужно снижение ключевой ставки (облигации и вклады станут менее привлекательными) и перемирие (снижение геополитических рисков + возвращение нерезидентов). Тем не менее, даже без второго фактора показатель был около 35% в 2024 году при ключевой ставке 16%.

( Читать дальше )

- комментировать

- 4.4К | ★3

- Комментарии ( 1 )

Рынок США перегрет: исторический рекорд по перегреву по индикатору Баффета

- 20 августа 2025, 18:17

- |

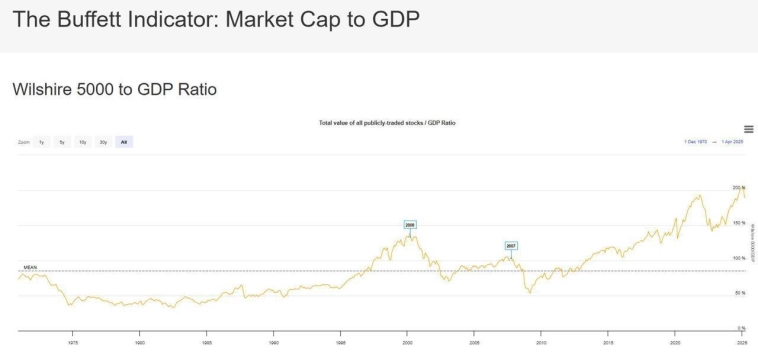

Американский фондовый рынок на рекордных уровнях по индексу Баффета

Индикатор Баффета:

соотношение капитализации к ВВП США в августе превышал 200%,

исторический рекорд

Для сравнения, во время пузыря Dot-Com в 2000 году,

соотношение достигло 142%.

Индикатор Баффета

сравнивает совокупную рыночную капитализацию всех публичных компаний США с валовым внутренним продуктом (ВВП) США.

рынок может быть перегрет, возможны коррекции или кризис.

Средние значения (80–120%) указывают на то, что рынок оценён справедливо.

Низкие значения (< 80%) означают, что рынок может быть недооценён, выгодное время для покупок.

У фондовых индексов США положительная корреляция с фондовыми индексами других стран и с нефтью.

Как российскому фондовому рынку достичь капитализации в 66% ВВП

- 06 июля 2025, 16:25

- |

Ранее выкладывал краткие содержания своих выступлений, думаю стоит продолжить традицию.

29 февраля 2024 Владимир Путин в выступлении к Федеральному собранию озвучил цель — достижение российским фондовым рынком капитализации в 66% ВВП к 2030 году. Реакция рыночного сообщества — ирония, недоверие, неверие.

Приятная неожиданность, что президент и его экономические советники воспользовались в качестве оценки так называемым «Индикатором Баффетта».

Сам Уоррен Баффетт говорил, что это лучший индикатор для оценки фондового рынка.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 50 )

Вчерашние ложные страхи всегда с нами. Как с ними бороться?

- 02 июля 2025, 10:30

- |

Санкции, инфляция, рецессия — детали страхов разные. Посмотрите, как растёт индекс RGBI, а ведь уже сколько негатива и «армагеддона»! Такие страхи на растущем рынке — явный признак продолжения роста.

Инвесторы часто преувеличивают страхи, усиливая их. Я раньше тоже чего-то боялся: то падения рубля, то дефолтов, то коррекции на рынке акций. Всё это — из-за неправильного распределения активов в портфеле, желания заработать побольше, обогнать рынок… Отсюда и все проблемы.

Вспомним индикатор Баффета — сравнение рыночной капитализации с ВВП. Мы на самом низком уровне этого показателя, и у государства есть воля это изменить.

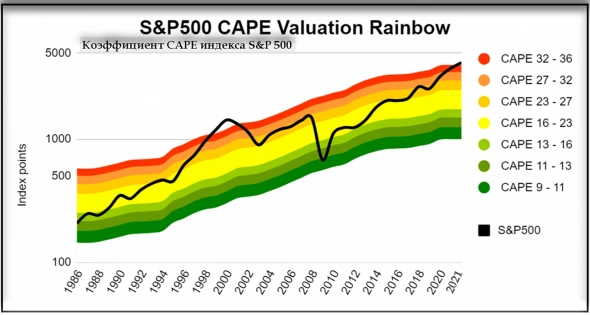

По всем показателям мы очень дешёвы. Коэффициенты P/E и CAPE, конечно, бесполезны при краткосрочной оценке и полностью бесполезны при прогнозировании перспектив акций. Но — 12-месячные скользящие или коэффициенты P/E всё-таки могут дать грубое представление о настроениях.

Самый большой риск долгосрочного инвестора — запаниковать и продать свой портфель на дне.

( Читать дальше )

Индикатор Баффета.

- 05 апреля 2025, 14:24

- |

Индикатор Баффета в США взлетел до 190% — это выше уровней, зафиксированных перед крахом доткомов и кризисом 2008 года. Показатель отражает перегрев рынка: он сравнивает капитализацию крупнейших компаний с ВВП страны. Экономика перегружена, рынок на грани коррекции.Блумберг.

Индикатор Баффета: акции в России аномально дёшевы

- 15 ноября 2024, 15:42

- |

Одна из национальных целей на ближайшие годы — это удвоение фондового рынка относительно размера ВВП. Цель была заявлена ещё в феврале. И теперь для её достижения рынок должен вырасти более чем в 3 раза.

Экономика разгоняется

В нашем материале мы проводили расчёты, отталкиваясь от ожиданий Минэка по динамике ВВП, прогнозов и таргетов ЦБ по инфляции. Показатели растут быстрее, чем закладывали власти, и это играет в пользу рынка акций.

Так, ВВП, по последним сообщениям, только с января по сентябрь прибавил 4,2% против плановых 2,8% за весь 2024 год. В среднем за каждый минувший месяц цель перевыполнена ровно вдвое.

Инфляция тоже растёт выше прогнозов, что для акций также позитивно: рост цен на товары и услуги удорожает компании, которые их производят. По данным Росстата, инфляция составляет уже 6,6% с начала года против ожидаемых 5,2%.

Сколько рынку ещё расти

Базовый долгосрочный прогноз для Индекса МосБиржи, даже если исходить из предыдущего, то есть предельно консервативного прогноза: 8650 пунктов к 2030 году и 14 490 пунктов к 2036 году.

( Читать дальше )

Непубличные компании

- 09 сентября 2024, 05:38

- |

Публичные рынки — небольшая часть экономики, доля которой отличается от страны к стране. В США принято привлекать деньгах на фондовом рынке. В других странах принято привлекать заемное финансирование или делать частное размещение акций. Вот почему «Индикатор Баффета» (отношение рыночной капитализации всех публичных компаний к ВВП страны) или информация, приведенная на графике, мало о чем говорят…

Вот несколько фактов по США:

— 87% компаний с выручкой более 100 млн долл. являются непубличными.

— на непубличные компании приходится 58% продаж в США и более 60% ВВП.

— на непубличные компании приходится почти 80% всех вакансий.

— занятость в компаниях S&P 500 составляет 18% от общей занятости в США.

— занятость в компаниях с более чем 500 сотрудниками составляет 24 млн человек, а общая занятость в США — 158 млн чел.

— менее половины всего корпоративного долга приходится на компании из S&P 500.

— прибыль компаний S&P 500 составляет половину общеэкономической корпоративной прибыли.

( Читать дальше )

Капитализация Российского рынка упала ниже 40 триллионов. Что бы это значило по индикатору Баффета?

- 21 июля 2022, 16:30

- |

Обычное значение индикатора близко к 100% от ВВП.

В США значение индикатора падало ниже 30% только во время Великой Депрессии.

В России ВВП за 2021год составил 131 триллион рублей.

А в эти минуты капитализация нашего рынка составляет 39,99 триллиона рублей.

А это...30,5% от российского ВВП.

С точки зрения оценки рынка считается, что если индикатор до 73%-рынок сильно недооценен, от 73% до 93%-Немного недооценен, от 93% до 114%- справедливая цена, от 114% до 135%-слегка переоценен, больше 135%-сильно переоценен.

Ну и традиционное инфоциганское: не является инвестиционной рекомендацией!

Думайте сами, решайте сами, что делать на нашем рынке или вообще ничего не делать, а паковать чемоданы, так как у нас Великая Депрессия!

Всем хорошего настроения!!!

Что говорит индикатор Баффета об акциях сейчас?

- 14 января 2022, 14:34

- |

статья от Бена Карлсона, CFA

Индикатор Баффета родился в интервью Fortune 2001 года между Оракулом из Омахи (прозвище Уоррена Баффета) и Кэрол Лумис. Индикатор просто сравнивает рыночную капитализацию фондового рынка США с ВВП США.

Вот что Баффет сказал об этом в то время:

Данный индикатор имеет определенные ограничения в том, чтобы сообщить вам то, что вам нужно знать. Тем не менее, это, вероятно, лучший показатель того, где находятся оценки в любой определенный момент. И, как вы можете видеть, почти два года назад это соотношение выросло до беспрецедентного уровня. Это должно было быть очень сильным предупреждающим сигналом.

Этот очень сильный предупреждающий сигнал был, когда рыночная капитализация по отношению к ВВП достигла 150% в конце 1999 / начале 2000 года.

Если бы это соотношение было сильным предупреждающим сигналом, то сегодняшние уровни оценки просто кричат нам:

( Читать дальше )

Почему должен произойти обвал фондового рынка.

- 02 ноября 2021, 18:04

- |

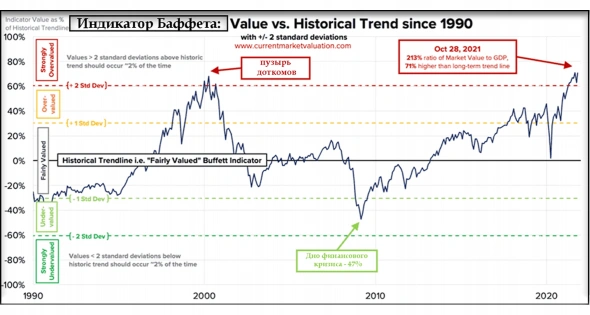

Практически по всем эмпирическим показателям фондовый рынок выглядит перегретым.

По индикатору Баффета фондовый рынок США значительно переоценен.

• Совокупная рыночная стоимость в США: $50,1 трлн.

• Годовой ВВП: $23,5 трлн

• Индикатор Баффета: $50,1 трлн ÷ $23,5 трлн = 213%

Это на 71% (или примерно на 2,3 стандартных отклонения) выше среднего исторического значения, что говорит о том, что рынок сильно переоценен.

Коэффициент CAPE индекса S&P 500 выше, чем когда-либо в истории, за исключением пика пузыря доткомов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал